Μήνας αποφάσεων για τη νομισματική πολιτική της Ευρωπαϊκής Κεντρικής Τράπεζας και της Fed θα είναι ο Μάρτιος, κάτω από τη βαριά σκιά που ρίχνει ο πληθωρισμός στην Ευρωζώνη και ακόμη περισσότερο στις ΗΠΑ.

Το Διοικητικό Συμβούλιο της ΕΚΤ θα συνεδριάσει στις 10 Μαρτίου και με βάση τις νέες προβλέψεις που θα ετοιμάσουν τα στελέχη της τράπεζας για τον πληθωρισμό θα κρίνει αν πρέπει να αλλάξει η κατεύθυνση (guidance) της πολιτικής που είχε ανακοινωθεί τον Δεκέμβριο σχετικά με τις αγορές ομολόγων και τα επιτόκια.

Αν και οι νέες προβλέψεις δεν είναι ακόμη γνωστές, πιθανολογείται, μετά και την αύξηση του πληθωρισμού στο 5,1% στην Ευρωζώνη τον Ιανουάριο, ότι θα είναι αναθεωρημένες ανοδικά όχι μόνο για φέτος αλλά και για το 2023, που είναι ο κρίσιμος χρονικός ορίζοντας για την πολιτική της κεντρικής τράπεζας.

Οι αποφάσεις της ΕΚΤ για το QE

Σύμφωνα με τις προβλέψεις του Δεκεμβρίου, ο πληθωρισμός το 2023 θα διαμορφωνόταν σε μέσα επίπεδα στο 1,9%, δηλαδή οριακά κάτω από τον στόχο της ΕΚΤ για πληθωρισμό 2% μεσοπρόθεσμα (σε διάστημα δύο ετών). Τώρα, η πρόβλεψη πιθανόν θα είναι πάνω από το 2% και μπορεί να οδηγήσει σε αλλαγή του guidance αναφορικά με το QE.

Τον Δεκέμβριο, η ΕΚΤ αποφάσισε την ολοκλήρωση του έκτακτου προγράμματος αγορών ομολόγων (PEPP) τον Μάρτιο, αλλά και τη συνέχιση του τακτικού προγράμματος (APP) τουλάχιστον έως τον Σεπτέμβριο. Η ΕΚΤ μπορεί να ανακοινώσει τον Μάρτιο τη λήξη του QE τον Σεπτέμβριο ή ενδεχομένως και νωρίτερα, ανοίγοντας τον δρόμο για αυξήσεις των επιτοκίων στη συνέχεια.

Βέβαιη η αύξηση επιτοκίων της Fed

Από την άλλη πλευρά του Ατλαντικού, η Fed θα συνεδριάσει στις 15/16 Μαρτίου, με τον πληθωρισμό να έχει σπάσει ρεκόρ 40ετίας και να διαμορφώνεται στο 7,5% τον Ιανουάριο. Μία αύξηση του επιτοκίου θεωρείται δεδομένη και το ερώτημα για τις αγορές είναι αν θα είναι 25 μονάδες βάσης, όπως θεωρείται πιθανότερο, ή 50 μ.β. (μισή ποσοστιαία μονάδα).

Επίσης, οι αναλυτές θα περιμένουν να δουν τις προβλέψεις των στελεχών της Fed για την πορεία αύξησης των επιτοκίων το 2022 και το 2023. Οι αγορές προεξοφλούν ότι τα επιτόκια θα αυξηθούν περίπου 2 ποσοστιαίες μονάδες στο επόμενο 12μηνο, ενώ μόλις προχθές η JP Morgan προέβλεψε ότι η Fed θα αυξάνει τα επιτόκια σε κάθε μία από τις επόμενες εννιά συνεδριάσεις της κατά 25 μ.β. κάθε φορά.

Ο πληθωρισμός έχει «στοιχειώσει» πλέον τόσο τη Fed όσο και την ΕΚΤ καθώς και οι δύο κεντρικές τράπεζες – και όχι μόνο αυτές – υποεκτίμησαν τον κίνδυνο μίας μεγάλης αύξησής του, ο οποίος είχε γίνει προφανής από τα μέσα του περασμένου έτους. Για πολλούς αναλυτές, η Fed καθυστέρησε υπερβολικά να συσφίξει την πολιτική της και τώρα θα πρέπει να λάβει πιο δραστικά μέτρα, θέτοντας σε κίνδυνο την ανάπτυξη της αμερικανικής οικονομίας.

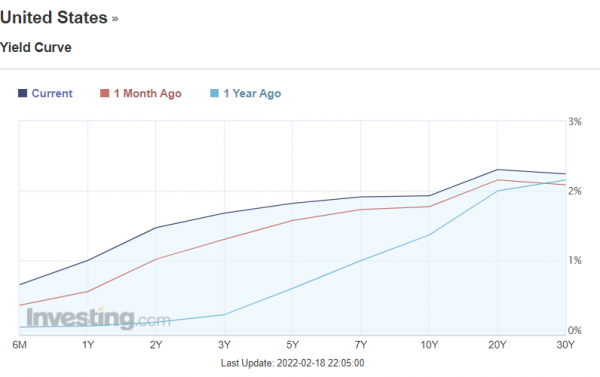

Ανησυχητικές ενδείξεις από την καμπύλη των αποδόσεων

Αυτό φοβούνται και οι αγορές, όπως προκύπτει από τη σχετική επιπέδωση της καμπύλης των αποδόσεων των ομολόγων. Για παράδειγμα, οι αποδόσεις των διετών ομολόγων του αμερικανικού δημοσίου, που είναι ευαίσθητες στη νομισματική πολιτική, αυξήθηκαν από 0,5% τον Νοέμβριο στο 1,6% την περασμένη εβδομάδα και είναι λίγο μόνο χαμηλότερες από τις αποδόσεις των 10ετών τίτλων, οι οποίες αποτελούν βαρόμετρο για τις προοπτικές της ανάπτυξης. Οι τελευταίες αυξήθηκαν, επίσης, αλλά πολύ λιγότερο από αυτές των διετών ομολόγων και διαμορφώνονται οριακά κάτω από το 2%.

Η επιπέδωση της καμπύλης των αποδόσεων δείχνει ότι οι επενδυτές αναμένουν ότι η πολιτική της Fed θα οδηγήσει σε μεγάλη επιβράδυνση της αμερικανικής οικονομίας. Αν το σχήμα της καμπύλης των αποδόσεων αναστραφεί, με αυτές των διετών τίτλων να είναι υψηλότερες από των 10ετών, αυτό θα προεξοφλεί μία ύφεσης της οικονομίας, όπως συνέβη σε αντίστοιχες περιπτώσεις στο παρελθόν.

Η καμπύλη αποδόσεων των ομολόγων της Ευρωζώνης δεν έχει την ίδια εικόνα με των αμερικανικών, με την κλίση της να είναι κανονική, δηλαδή να υπάρχει σημαντική αύξηση των αποδόσεων ανάλογα με τη διάρκειά τους. Παρά ταύτα, οι κίνδυνοι που εγκυμονεί ο πληθωρισμός για την ανάπτυξη δεν είναι μικροί ούτε για την Ευρωζώνη.

Ακολούθησε την Ημερησία στο Google News!

Ακολούθησε την Ημερησία στο Google News!