Την έναρξη της διαδικασίας αύξησης μετοχικού κεφαλαίου έως 800 εκατ.ευρώ ανακοίνωσε σήμερα η Alpha Bank.

Ειδικότερα, όπως αναφέρεται μεταξύ άλλων σε σχετική ανακοίνωση, η Alpha Υπηρεσιών και Συμμετοχών ΑΕ, 100% μητρική εταιρία της Alpha Bank, ανακοινώνει σήμερα την έναρξη της συνδυασμένης προσφοράς νέων κοινών, ονομαστικών, με δικαίωμα ψήφου, άυλων μετοχών της εταιρείας, ονομαστικής αξίας 0,30 ευρώ εκάστη (οι «Νέες Μετοχές»), προκειμένου να αντληθούν ποσά ύψους 0,8 δισ. ευρώ.

Οι Νέες Μετοχές θα κατανεμηθούν αρχικά μεταξύ της Δημόσιας Προσφοράς και της Ιδιωτικής Τοποθέτησης ως εξής,

- 20% των Νέων Μετοχών θα διατεθούν στη Δημόσια Προσφορά (εντός Ελλάδας) και

- 80% των Νέων Μετοχών θα διατεθούν στην Ιδιωτική Τοποθέτηση (εκτός Ελλάδας).

Νέες Μετοχές που κατανέμονται αλλά δεν καλυφθούν στη Δημόσια Προσφορά, μπορούν να ανακατανέμονται σε επενδυτές στην Ιδιωτική Τοποθέτηση, εάν η ζήτηση για Νέες Μετοχές στη Δημόσια Προσφορά είναι μικρότερη από τον αριθμό των Νέων Μετοχών που είχε αρχικά κατανεμηθεί στη Δημόσια Προσφορά, και αντιστρόφως. Το ίδιο ισχύει και για τις ανακατανομές για τη διατήρηση του κανόνα της Κατά Προτεραιότητα Κατανομής τόσο στη Δημόσια Προσφορά όσο και στην Ιδιωτική Τοποθέτηση.

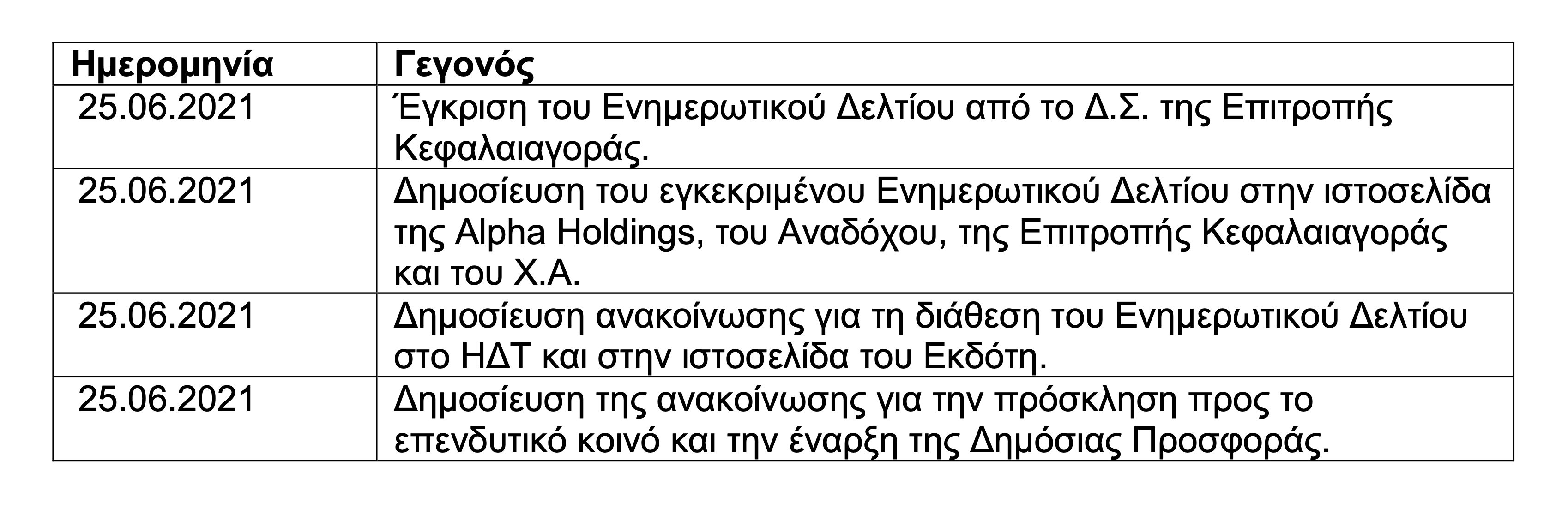

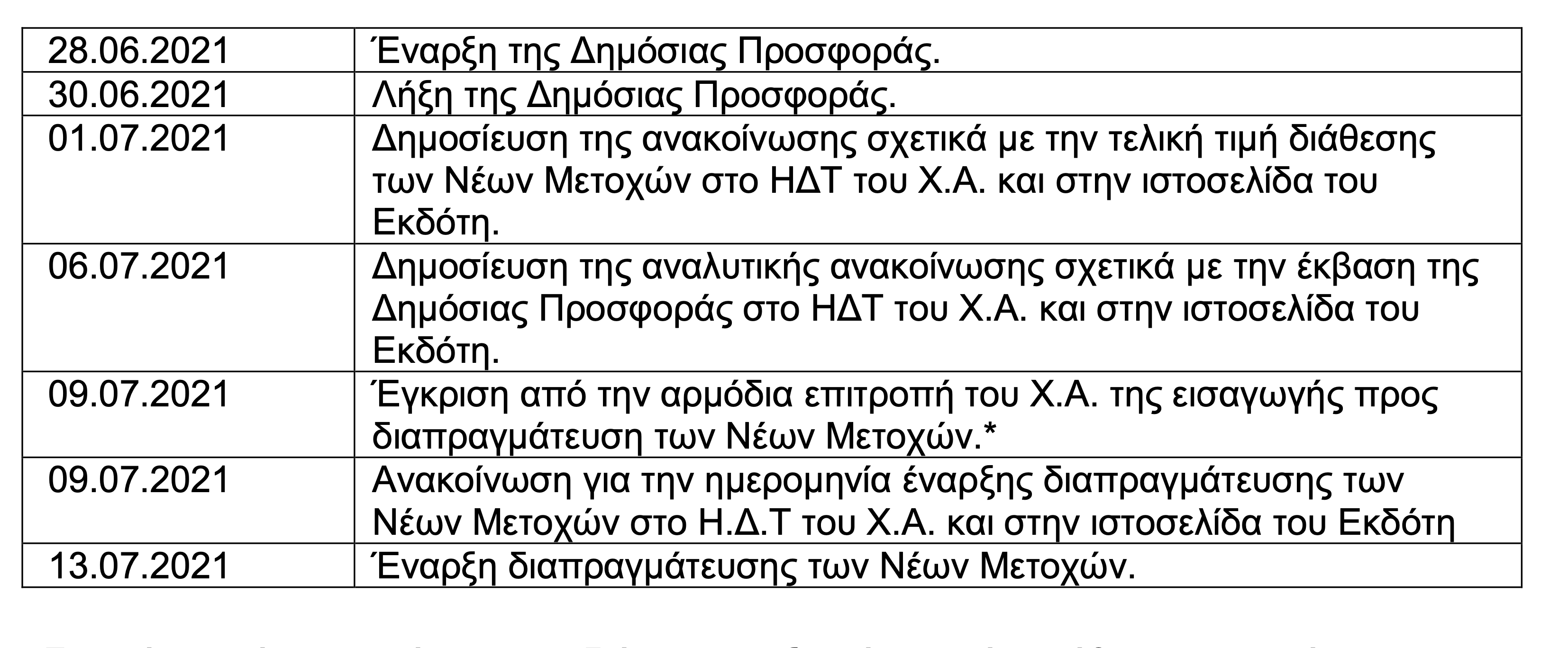

Η εναρξη διαπραγμάτευσης των νέων μετοχών θα γίνει στις 13 Ιουλίου.

Tο παρών θα δώσουν οι ειδικοί επενδυτές συμπεριλαμβανομένου και του John Paulson και φυσικά του ΤΧΣ.

Η αύξηση θα κλείσει την Τετάρτη με τη μέγιστη τιμή να έχει οριστεί στο 1,20 ευρώ

Η Τιμή Διάθεσης θα γνωστοποιηθεί μέσω ξεχωριστής ανακοίνωσης την 1η Ιουλίου 2021 ή περί την ημερομηνία αυτή. Η Τιμή Διάθεσης θα είναι κοινή για όλους τους επενδυτές, οι οποίοι θα συμμετάσχουν στην Αύξηση Μετοχικού Κεφαλαίου μέσω της Συνδυασμένης Προσφοράς.

Το κατώτατο όριο της ΑΜΚ εκτιμάται πως θα διαμορφωθεί πιθανότατα πάνω από το 1 ευρώ, μετά την απόφαση του Δ.Σ να ορίσει την ανώτατη τιμή ανά νέα μετοχή που θα διατεθεί στο πλαίσιο της συνδυασμένης προσφοράς στα 1,2 ευρώ.

Το ανώτατο όριο του 1,2 ευρώ, σύμφωνα με χρηματιστηριακές πηγές, προμηνύει ότι η αύξηση θα γίνει μεταξύ 1,05-1,15 ευρώ ανά μετοχή. Σε κάθε περίπτωση το διεθνές βιβλίο προσφορών θα είναι αυτό που θα καθορίσει την τελική τιμή.

Όπως αναφέρει και η ανακοίνωση της τράπεζας, η Τιμή Διάθεσης για κάθε μία Νέα Μετοχή θα καθορισθεί από το Διοικητικό Συμβούλιο της Εταιρείας, με βάση τα αποτελέσματα διαδικασίας διεθνούς βιβλίου προσφορών που θα διεξαχθεί από τους Γενικούς Συντονιστές και Διαχειριστές του Βιβλίου Προσφορών στο πλαίσιο της Ιδιωτικής Τοποθέτησης εκτός Ελλάδος.

Οι Νέες Μετοχές θα διατεθούν:

- στην Ελλάδα, σε επενδυτές λιανικής και σε ειδικούς επενδυτές στο πλαίσιο δημόσιας προσφοράς και

- εκτός Ελλάδας, σε ειδικούς, σε θεσμικούς και σε άλλους επιλέξιμους επενδυτές (συμπεριλαμβανομένου του Ταμείου Χρηματοπιστωτικής Σταθερότητας («ΤΧΣ»), μέσω ιδιωτικής τοποθέτησης με τη διαδικασία διεθνούς βιβλίου προσφορών.

Διαβάστε εδώ το ενημερωτικό Δελτίο :

Η Δημόσια Προσφορά και η Ιδιωτική Τοποθέτηση θα διενεργηθούν παράλληλα και θα διαρκέσουν από την 28 Ιουνίου 2021 μέχρι και την 30 Ιουνίου 2021.

Οι Νέες Μετοχές κατανέμονται κατά προτεραιότητα στους υφισταμένους μέτοχους που συμμετέχουν στη Συνδυασμένη Προσφορά.

Διαβάστε την πρόκληση προς το επενδυτικό κοινό:

Ακολούθησε την Ημερησία στο Google News!

Ακολούθησε την Ημερησία στο Google News!